| Dz.U.20..1065 |

W ustawie z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2019 r. poz. 1387, z późn. zm.) wprowadza się następujące zmiany:

1) w art. 5a pkt 24 otrzymuje brzmienie:

„24) PKWiU – oznacza to Polską Klasyfikację Wyrobów i Usług wprowadzoną rozporządzeniem Rady Ministrów z dnia 4 września 2015 r. w sprawie Polskiej Klasyfikacji Wyrobów i Usług (PKWiU) (Dz. U. poz. 1676, z 2017 r. poz. 2453, z 2018 r. poz. 2440, z 2019 r. poz. 2554 oraz z 2020 r. poz. 556);”;

2) w art. 14 ust. 2h i 2i otrzymują brzmienie:

„2h. W przypadku gdy podatnik, który na podstawie umowy zawartej z dostawcą towarów lub usługodawcą zarejestrowanym na potrzeby podatku od towarów i usług jako podatnik VAT czynny albo z nabywcą towarów lub usługobiorcą jest obowiązany do pobrania należności od nabywcy towarów lub usługobiorcy za dostawę towarów lub świadczenie usług, potwierdzone fakturą, i przekazania jej w całości albo części dostawcy towarów lub usługodawcy, dokonał zapłaty tej należności bez pośrednictwa rachunku płatniczego lub przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy o podatku od towarów i usług, u podatnika ustala się przychód w dniu zapłaty tej należności bez pośrednictwa rachunku płatniczego lub zlecenia przelewu. Przychód ten ustala się w takiej wysokości, w jakiej należność została zapłacona bez pośrednictwa rachunku płatniczego lub przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy o podatku od towarów i usług.

2i. Nie ustala się przychodu, o którym mowa w ust. 2h, jeżeli zapłata należności przez podatnika:

1) wynika z transakcji innej niż określona w art. 19 ustawy z dnia 6 marca 2018 r. – Prawo przedsiębiorców (Dz. U. z 2019 r. poz. 1292 i 1495 oraz z 2020 r. poz. 424) lub

2) została dokonana przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy o podatku od towarów i usług, a podatnik złożył przy pierwszej zapłacie należności przelewem na ten rachunek zawiadomienie, o którym mowa w art. 117ba § 3 pkt 2 Ordynacji podatkowej, do naczelnika urzędu skarbowego właściwego dla podatnika, który dokonał zapłaty należności, w terminie 7 dni od dnia zlecenia przelewu, lub

3) została dokonana przelewem na rachunek banku lub rachunek spółdzielczej kasy oszczędnościowo-kredytowej:

a) służący do dokonywania rozliczeń z tytułu nabywanych przez ten bank lub tę kasę wierzytelności pieniężnych lub

b) wykorzystywany przez ten bank lub tę kasę do pobrania należności od nabywcy towarów lub usługobiorcy za dostawę towarów lub świadczenie usług, potwierdzone fakturą, i przekazania jej w całości albo części dostawcy towarów lub usługodawcy, lub

c) prowadzony przez ten bank lub tę kasę w ramach gospodarki własnej, niebędący rachunkiem rozliczeniowym

– jeżeli odpowiednio bank, spółdzielcza kasa oszczędnościowo-kredytowa lub podmiot będący wystawcą faktury, wraz z informacją o numerze rachunku do zapłaty, przekazali podatnikowi informację, że rachunek wskazany do zapłaty jest rachunkiem, o którym mowa w lit. a, b lub c, lub

4) została dokonana z zastosowaniem mechanizmu podzielonej płatności, o którym mowa w art. 108a ustawy o podatku od towarów i usług, lub

5) wynika z faktury dokumentującej czynności z tytułu wewnątrzwspólnotowego nabycia towarów, importu towarów, importu usług lub dostawy towarów rozliczanej przez nabywcę.”;

3) w art. 22a w ust. 2 pkt 4 otrzymuje brzmienie:

„4) tabor transportu morskiego w budowie (PKWiU ex 30.11).ˮ;

4) w art. 22p ust. 4 otrzymuje brzmienie:

„4. Przepisów ust. 1 pkt 2 i ust. 2 w zakresie, w jakim przepis ten dotyczy płatności dokonanej z naruszeniem ust. 1 pkt 2, nie stosuje się, jeżeli zapłata należności przez podatnika:

1) została dokonana przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy o podatku od towarów i usług, a podatnik złożył przy pierwszej zapłacie należności przelewem na ten rachunek zawiadomienie, o którym mowa w art. 117ba § 3 pkt 2 Ordynacji podatkowej, do naczelnika urzędu skarbowego właściwego dla podatnika, który dokonał zapłaty należności, w terminie 7 dni od dnia zlecenia przelewu lub

2) została dokonana przelewem na rachunek banku lub rachunek spółdzielczej kasy oszczędnościowo-kredytowej:

a) służący do dokonywania rozliczeń z tytułu nabywanych przez ten bank lub tę kasę wierzytelności pieniężnych lub

b) wykorzystywany przez ten bank lub tę kasę do pobrania należności od nabywcy towarów lub usługobiorcy za dostawę towarów lub świadczenie usług, potwierdzone fakturą, i przekazania jej w całości albo części dostawcy towarów lub usługodawcy, lub

c) prowadzony przez ten bank lub tę kasę w ramach gospodarki własnej, niebędący rachunkiem rozliczeniowym

– jeżeli odpowiednio bank, spółdzielcza kasa oszczędnościowo-kredytowa lub podmiot będący wystawcą faktury, wraz z informacją o numerze rachunku do zapłaty, przekazali podatnikowi informację, że rachunek wskazany do zapłaty jest rachunkiem, o którym mowa w lit. a, b lub c, lub

3) została dokonana z zastosowaniem mechanizmu podzielonej płatności, o którym mowa w art. 108a ustawy o podatku od towarów i usług, lub

4) wynika z faktury dokumentującej czynności z tytułu wewnątrzwspólnotowego nabycia towarów, importu towarów, importu usług lub dostawy towarów rozliczanej przez nabywcę.”;

5) w art. 30ca w ust. 8 po wyrazach „Do ustalenia dochodów” dodaje się wyrazy „(strat)”;

6) w art. 34:

a) w ust. 2a dodaje się zdanie drugie w brzmieniu:

„Wniosek ten dotyczy również kolejnych lat podatkowych, chyba że podatnik wycofa wniosek.”,

b) po ust. 2a dodaje się ust. 2b w brzmieniu:

„2b. W przypadku wycofania wniosku, o którym mowa w ust. 2a, organ rentowy pomniejsza zaliczkę o kwotę określoną w art. 32 ust. 3 od miesiąca, w którym nastąpiło wycofanie wniosku, albo od następnego miesiąca, jeżeli w miesiącu, w którym nastąpiło wycofanie wniosku, nie miał takiej możliwości.”,

c) w ust. 7 w pkt 5 kropkę zastępuje się średnikiem i dodaje się pkt 6 w brzmieniu:

„6) u których suma zaliczek pobranych w roku podatkowym przewyższa kwotę podatku obliczonego przez organ rentowy za ten rok.”,

d) w ust. 12 skreśla się zdania trzecie i czwarte;

7) w art. 44 w ust. 17 wprowadzenie do wyliczenia otrzymuje brzmienie:

„Dochód stanowiący podstawę obliczenia zaliczki, o której mowa w ust. 3 i 3f–3h:”;

8) w art. 45cd:

a) po ust. 2 dodaje się ust. 2a w brzmieniu:

„2a. Akceptacja przez podatnika zmian wprowadzonych do złożonego zeznania oznacza złożenie korekty zeznania w dniu dokonania tej akceptacji.”,

b) ust. 6 otrzymuje brzmienie:

„6. Akceptacji i odrzucenia udostępnionego zeznania oraz akceptacji zmian wprowadzonych do złożonego zeznania podatnik dokonuje za pośrednictwem portalu podatkowego.”.

W ustawie z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz. U. z 2019 r. poz. 865, z późn. zm.) wprowadza się następujące zmiany:

1) w art. 12 ust. 4i i 4j otrzymują brzmienie:

„4i. W przypadku gdy podatnik, który na podstawie umowy zawartej z dostawcą towarów lub usługodawcą zarejestrowanym na potrzeby podatku od towarów i usług jako podatnik VAT czynny albo z nabywcą towarów lub usługobiorcą jest obowiązany do pobrania należności od nabywcy towarów lub usługobiorcy za dostawę towarów lub świadczenie usług, potwierdzone fakturą, i przekazania jej w całości albo części dostawcy towarów lub usługodawcy, dokonał zapłaty tej należności bez pośrednictwa rachunku płatniczego lub przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy o podatku od towarów i usług, u podatnika ustala się przychód w dniu zapłaty tej należności bez pośrednictwa rachunku płatniczego lub zlecenia przelewu. Przychód ten ustala się w takiej wysokości, w jakiej należność została zapłacona bez pośrednictwa rachunku płatniczego lub przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy o podatku od towarów i usług.

4j. Nie ustala się przychodu, o którym mowa w ust. 4i, jeżeli zapłata należności przez podatnika:

1) wynika z transakcji innej niż określona w art. 19 ustawy z dnia 6 marca 2018 r. − Prawo przedsiębiorców lub

2) została dokonana przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy o podatku od towarów i usług, a podatnik złożył przy pierwszej zapłacie należności przelewem na ten rachunek zawiadomienie, o którym mowa w art. 117ba § 3 pkt 2 Ordynacji podatkowej, do naczelnika urzędu skarbowego właściwego dla podatnika, który dokonał zapłaty należności, w terminie 7 dni od dnia zlecenia przelewu, lub

3) została dokonana przelewem na rachunek banku lub rachunek spółdzielczej kasy oszczędnościowo-kredytowej:

a) służący do dokonywania rozliczeń z tytułu nabywanych przez ten bank lub tę kasę wierzytelności pieniężnych lub

b) wykorzystywany przez ten bank lub tę kasę do pobrania należności od nabywcy towarów lub usługobiorcy za dostawę towarów lub świadczenie usług, potwierdzone fakturą, i przekazania jej w całości albo części dostawcy towarów lub usługodawcy, lub

c) prowadzony przez ten bank lub tę kasę w ramach gospodarki własnej, niebędący rachunkiem rozliczeniowym

– jeżeli odpowiednio bank, spółdzielcza kasa oszczędnościowo-kredytowa lub podmiot będący wystawcą faktury, wraz z informacją o numerze rachunku do zapłaty, przekazali podatnikowi informację, że rachunek wskazany do zapłaty jest rachunkiem, o którym mowa w lit. a, b lub c, lub

4) została dokonana z zastosowaniem mechanizmu podzielonej płatności, o którym mowa w art. 108a ustawy o podatku od towarów i usług, lub

5) wynika z faktury dokumentującej czynności z tytułu wewnątrzwspólnotowego nabycia towarów, importu towarów, importu usług lub dostawy towarów rozliczanej przez nabywcę.”;

2) w art. 15cb dodaje się ust. 10 w brzmieniu:

„10. Przepisu ust. 1 nie stosuje się, jeżeli podatnik lub podmiot z nim powiązany w rozumieniu art. 11a

ust. 1 pkt 4 dokonał czynności prawnej albo powiązanych czynności prawnych bez uzasadnionych przyczyn ekonomicznych, głównie w celu uznania kwoty określonej w ust. 1 za koszt uzyskania przychodów. Do uzasadnionych przyczyn ekonomicznych nie zalicza się przypadku, gdy korzyść uzyskana w roku podatkowym lub w latach następnych wynika z zaliczenia do kosztów uzyskania przychodów.”;

3) w art. 15d ust. 4 otrzymuje brzmienie:

„4. Przepisów ust. 1 pkt 2 i ust. 2 w zakresie, w jakim przepis ten dotyczy płatności dokonanej z naruszeniem ust. 1 pkt 2, nie stosuje się, jeżeli zapłata należności przez podatnika:

1) została dokonana przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy o podatku od towarów i usług, a podatnik złożył przy pierwszej zapłacie należności przelewem na ten rachunek zawiadomienie, o którym mowa w art. 117ba § 3 pkt 2 Ordynacji podatkowej, do naczelnika urzędu skarbowego właściwego dla podatnika, który dokonał zapłaty należności, w terminie 7 dni od dnia zlecenia przelewu lub

2) została dokonana przelewem na rachunek banku lub rachunek spółdzielczej kasy oszczędnościowo-kredytowej:

a) służący do dokonywania rozliczeń z tytułu nabywanych przez ten bank lub tę kasę wierzytelności pieniężnych lub

b) wykorzystywany przez ten bank lub tę kasę do pobrania należności od nabywcy towarów lub usługobiorcy za dostawę towarów lub świadczenie usług, potwierdzone fakturą, i przekazania jej w całości albo części dostawcy towarów lub usługodawcy, lub

c) prowadzony przez ten bank lub tę kasę w ramach gospodarki własnej, niebędący rachunkiem rozliczeniowym

– jeżeli odpowiednio bank, spółdzielcza kasa oszczędnościowo-kredytowa lub podmiot będący wystawcą faktury, wraz z informacją o numerze rachunku do zapłaty, przekazali podatnikowi informację, że rachunek wskazany do zapłaty jest rachunkiem, o którym mowa w lit. a, b lub c, lub

3) została dokonana z zastosowaniem mechanizmu podzielonej płatności, o którym mowa w art. 108a ustawy

o podatku od towarów i usług, lub

4) wynika z faktury dokumentującej czynności z tytułu wewnątrzwspólnotowego nabycia towarów, importu towarów, importu usług lub dostawy towarów rozliczanej przez nabywcę.”;

4) w art. 16a w ust. 2 pkt 4 otrzymuje brzmienie:

„4) tabor transportu morskiego w budowie, sklasyfikowany w Polskiej Klasyfikacji Wyrobów i Usług (PKWiU) wprowadzonej rozporządzeniem Rady Ministrów z dnia 4 września 2015 r. w sprawie Polskiej Klasyfikacji Wyrobów i Usług (PKWiU) (Dz. U. poz. 1676, z 2017 r. poz. 2453, z 2018 r. poz. 2440, z 2019 r. poz. 2554 oraz z 2020 r. poz. 556) w grupowaniu o symbolu ex 30.11 „Statki i konstrukcje pływająceˮ, przy czym oznaczenie „ex” oznacza, że zakres wyrobów i usług jest węższy niż określony w grupowaniu.ˮ;

5) w art. 24d:

a) w ust. 7 we wprowadzeniu do wyliczenia po wyrazach „dochód (strata)” dodaje się wyrazy „ustalony zgodnie z art. 7 ust. 2”,

b) w ust. 8 po wyrazach „Do ustalenia dochodów” dodaje się wyrazy „(strat)”.

W ustawie z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (Dz. U. z 2019 r. poz. 43, 1495, 1649 i 2200 oraz z 2020 r. poz. 179 i 568) wprowadza się następujące zmiany:

1) w art. 4 w ust. 1 pkt 1 otrzymuje brzmienie:

„1) działalność usługowa – pozarolniczą działalność gospodarczą, której przedmiotem są czynności zaliczone do usług zgodnie z Polską Klasyfikacją Wyrobów i Usług (PKWiU) wprowadzoną rozporządzeniem Rady Ministrów z dnia 4 września 2015 r. w sprawie Polskiej Klasyfikacji Wyrobów i Usług (PKWiU) (Dz. U. poz. 1676, z 2017 r. poz. 2453, z 2018 r. poz. 2440, z 2019 r. poz. 2554 oraz z 2020 r. poz. 556), z zastrzeżeniem pkt 2 i 3;”;

2) w art. 12 w ust. 1:

a) w pkt 2:

– lit. f otrzymuje brzmienie:

„f) związanych z wydawaniem:

– pakietów gier komputerowych (PKWiU 58.21.10.0),

– pakietów oprogramowania systemowego (PKWiU 58.29.1),

– pakietów oprogramowania użytkowego (PKWiU 58.29.2),

– oprogramowania komputerowego pobieranego z Internetu (PKWiU 58.29.3),”,

– lit. h otrzymuje brzmienie:

„h) przetwarzania danych (PKWiU ex 63.11.1), przesyłania strumieni wideo przez Internet (PKWiU 59.11.25.0), przesyłania strumieni audio przez Internet (PKWiU 59.20.36.0),ˮ,

– lit. l i m otrzymują brzmienie:

„l) rezerwacji biletów na różne środki transportu, świadczonych przez agentów i pośredników turystycznych (PKWiU 79.11.1), rezerwacji zakwaterowania, rejsów wycieczkowych i wycieczek zorganizowanych świadczonych przez agentów i pośredników turystycznych (PKWiU 79.11.2), przez organizatorów turystyki (PKWiU 79.12.1), związanych z promowaniem turystyki (PKWiU 79.90.11.0), w zakresie informacji turystycznej (PKWiU 79.90.12.0), przez pilotów wycieczek i przewodników turystycznych (PKWiU 79.90.20.0), w zakresie rezerwacji nieruchomości będących we współwłasności (PKWiU 79.90.31.0),

m) obsługi nieruchomości wykonywanych na zlecenie, polegających m.in. na utrzymaniu porządku w budynkach, kontroli systemów ogrzewania, wentylacji, klimatyzacji, wykonywaniu drobnych napraw (PKWiU ex 81.10.10.0), z zastrzeżeniem załącznika nr 2 do ustawy, dezynfekcji i tępienia szkodników (PKWiU 81.29.11.0),ˮ,

b) w pkt 3 lit. c–e otrzymują brzmienie:

„c) przychodów ze świadczenia usług związanych ze zwalczaniem pożarów i zapobieganiem pożarom (PKWiU 84.25.11.0),

d) przychodów ze świadczenia usług placówek wychowania przedszkolnego (PKWiU 85.10.10.0),

e) przychodów ze świadczenia usług związanych z działalnością ogrodów botanicznych i zoologicznych oraz obszarów i obiektów objętych formami ochrony przyrody (PKWiU 91.04.1),”;

3) w art. 21c:

a) po ust. 2 dodaje się ust. 2a w brzmieniu:

„2a. Akceptacja przez podatnika zmian wprowadzonych do złożonego zeznania oznacza złożenie korekty zeznania w dniu dokonania tej akceptacji.”,

b) ust. 4 otrzymuje brzmienie:

„4. Akceptacji i odrzucenia udostępnionego zeznania oraz akceptacji zmian wprowadzonych do złożonego zeznania podatnik dokonuje za pośrednictwem portalu podatkowego.”;

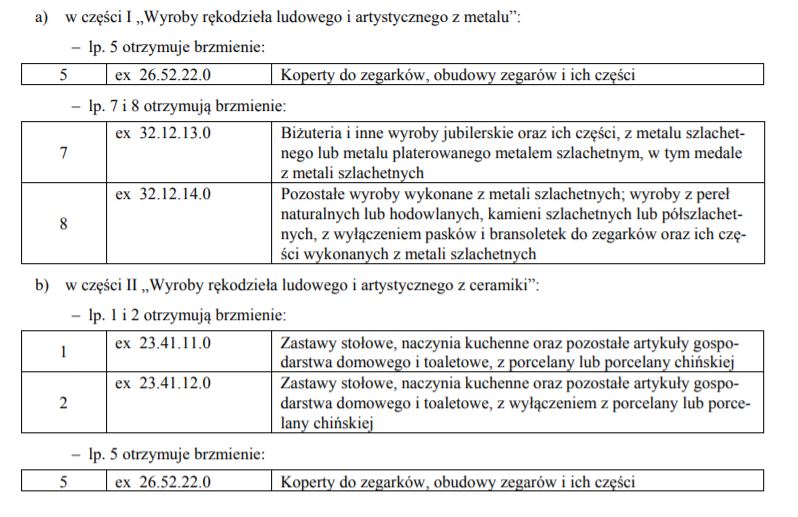

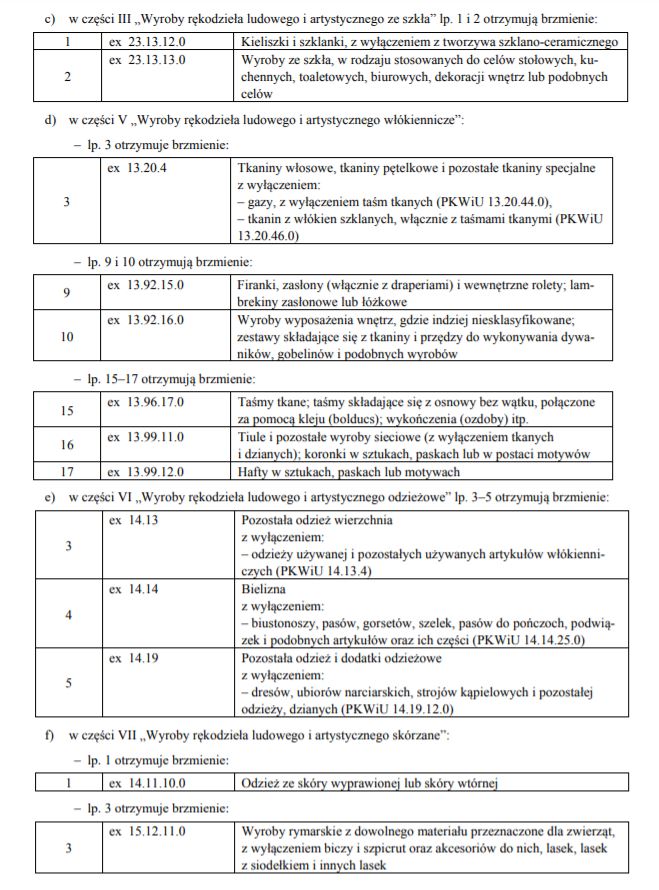

4) w załączniku nr 1 do ustawy:

5) załącznik nr 2 do ustawy otrzymuje brzmienie określone w załączniku do niniejszej ustawy;

6) w załączniku nr 3 do ustawy w części I w objaśnieniach do tabeli „Usługi inne, gdzie indziej w załączniku niewymienione” w ust. 5:

a) w pkt 12 lit. a i b otrzymują brzmienie:

„a) sprzedaży hurtowej i detalicznej pojazdów samochodowych, z wyłączeniem motocykli (PKWiU 45.1),

b) sprzedaży hurtowej i detalicznej części i akcesoriów do pojazdów samochodowych, z wyłączeniem motocykli (PKWiU 45.3),ˮ,

b) w pkt 15 lit. c otrzymuje brzmienie:

„c) „Transport lotniczy i transport kosmiczny” (PKWiU dział 51),ˮ,

c) pkt 16 otrzymuje brzmienie:

„16) pocztowych objętych obowiązkiem świadczenia usług powszechnych (operatora wyznaczonego) (PKWiU

53.10), pozostałych pocztowych i kurierskich (PKWiU ex 53.20), z wyłączeniem usług dostarczania zakupów żywnościowych do domu (PKWiU 53.20.12.0) oraz pozostałych usług pocztowych i kurierskich, gdzie indziej niesklasyfikowanych (PKWiU 53.20.19.0),ˮ,

d) pkt 28 otrzymuje brzmienie:

„28) wyszukiwania osób do pracy stałej, z wyłączeniem wyszukiwania pracowników wyższego szczebla (PKWiU ex 78.10.12.0) – dotyczy wyłącznie usług biur i agencji castingowych (organizowanie obsady aktorskiej do filmów, programów telewizyjnych, sztuk teatralnych),ˮ,

e) w pkt 29:

– lit. a otrzymuje brzmienie:

„a) przez agentów i pośredników turystycznych w zakresie rezerwacji biletów na różne środki transportu (PKWiU 79.11.1),ˮ,

– lit. g i h otrzymują brzmienie:

„g) w zakresie rezerwacji centrów konferencyjnych, hal wystawienniczych (PKWiU 79.90.32.0),

h) w zakresie rezerwacji biletów wstępu na imprezy rekreacyjne, rozrywkowe i sportowe oraz w zakresie pozostałych rezerwacji, gdzie indziej niesklasyfikowanych (PKWiU 79.90.39.0),ˮ,

f) pkt 38 otrzymuje brzmienie:

„38) objętych grupowaniem:

a) „Pozostałe usługi świadczone dla ludności” (PKWiU dział 96),

b) „Usługi świadczone przez organizacje międzynarodowe i eksterytorialne” (PKWiU 99.00.10.0).ˮ.

W ustawie z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz. U. z 2019 r. poz. 900, z późn. zm.) wprowadza się następujące zmiany:

1) w art. 3 w pkt 5 po wyrazie „zestawienia” dodaje się wyrazy „ , sprawozdania”;

2) art. 61b otrzymuje brzmienie:

„Art. 61b. § 1. Wpłata podatków, opłat oraz niepodatkowych należności budżetowych dokonywana na rachunek urzędu skarbowego jest realizowana przy użyciu rachunku bankowego urzędu skarbowego albo identyfikującego podatnika, płatnika lub urząd skarbowy indywidualnego rachunku podatkowego (mikrorachunek podatkowy).

§ 2. Struktura mikrorachunku podatkowego jest zgodna z formatem Numeru Rachunku Bankowego i zawiera:

1) liczbę kontrolną;

2) numer rozliczeniowy jednostki organizacyjnej banku;

3) numer porządkowy rachunku bankowego, w skład którego wchodzi identyfikator podatkowy podatnika lub płatnika albo kod urzędu skarbowego.

§ 3. Numer mikrorachunku podatkowego jest udostępniany, po podaniu identyfikatora podatkowego podatnika lub płatnika, za pośrednictwem portalu podatkowego lub w urzędzie skarbowym.

§ 4. Minister właściwy do spraw finansów publicznych określi, w drodze rozporządzenia, rodzaje podatków, opłat lub niepodatkowych należności budżetowych, których wpłata jest realizowana przy użyciu mikrorachunku podatkowego, mając na względzie uwarunkowania techniczne i organizacyjne umożliwiające przekazywanie należności przy użyciu tego mikrorachunku.”;

3) art. 117ba otrzymuje brzmienie:

„Art. 117ba. § 1. Podatnik, o którym mowa w art. 15 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, na rzecz którego dokonano dostawy towarów lub świadczenia usług, odpowiada solidarnie całym swoim majątkiem wraz z dostawcą towarów lub usługodawcą zarejestrowanym na potrzeby podatku od towarów i usług jako podatnik VAT czynny za jego zaległości podatkowe w części podatku od towarów i usług proporcjonalnie przypadającej na tę dostawę towarów lub to świadczenie usług, jeżeli zapłata należności za dostawę towarów lub świadczenie usług, potwierdzone fakturą, została dokonana przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług.

§ 2. Podatnik, o którym mowa w art. 15 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, który na podstawie umowy zawartej z dostawcą towarów lub usługodawcą zarejestrowanym na potrzeby podatku od towarów i usług jako podatnik VAT czynny albo z nabywcą towarów lub usługobiorcą jest obowiązany do pobrania należności od nabywcy towarów lub usługobiorcy za dostawę towarów lub świadczenie usług, potwierdzone fakturą, i przekazania jej w całości albo części dostawcy towarów lub usługodawcy, odpowiada solidarnie całym swoim majątkiem wraz z dostawcą towarów lub usługodawcą za jego zaległości podatkowe w części podatku od towarów i usług proporcjonalnie przypadającej na tę należność, jeżeli dokonał zapłaty tej należności przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług.

§ 3. Przepisów § 1 i 2 nie stosuje się, jeżeli zapłata należności przez podatnika:

1) wynika z transakcji innej niż określona w art. 19 ustawy z dnia 6 marca 2018 r. – Prawo przedsiębiorców lub

2) została dokonana przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, a podatnik złożył przy pierwszej zapłacie należności przelewem na ten rachunek zawiadomienie o zapłacie należności na ten rachunek do naczelnika urzędu skarbowego właściwego dla podatnika, który dokonał zapłaty należności, w terminie 7 dni od dnia zlecenia przelewu, lub

3) została dokonana przelewem na rachunek banku lub rachunek spółdzielczej kasy oszczędnościowo-kredytowej:

a) służący do dokonywania rozliczeń z tytułu nabywanych przez ten bank lub tę kasę wierzytelności pieniężnych lub

b) wykorzystywany przez ten bank lub tę kasę do pobrania należności od nabywcy towarów lub usługobiorcy za dostawę towarów lub świadczenie usług, potwierdzone fakturą, i przekazania jej w całości albo części dostawcy towarów lub usługodawcy, lub

c) prowadzony przez ten bank lub tę kasę w ramach gospodarki własnej, niebędący rachunkiem rozliczeniowym

– jeżeli odpowiednio bank, spółdzielcza kasa oszczędnościowo-kredytowa lub podmiot będący wystawcą faktury, wraz z informacją o numerze rachunku do zapłaty, przekazali podatnikowi informację, że rachunek wskazany do zapłaty jest rachunkiem, o którym mowa w lit. a, b lub c, lub

4) została dokonana z zastosowaniem mechanizmu podzielonej płatności, o którym mowa w art. 108a ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, lub

5) wynika z faktury dokumentującej czynności z tytułu wewnątrzwspólnotowego nabycia towarów, importu towarów, importu usług lub dostawy towarów rozliczanej przez nabywcę.

§ 4. Zawiadomienie, o którym mowa w § 3 pkt 2, zawiera:

1) numer identyfikacyjny, firmę (nazwę) oraz adres siedziby albo, w przypadku podatnika będącego osobą fizyczną, imię i nazwisko oraz adres stałego miejsca prowadzenia działalności, a w przypadku nieposiadania stałego miejsca prowadzenia działalności – adres miejsca zamieszkania, podatnika, który dokonał zapłaty należności;

2) dane wystawcy faktury wskazane na fakturze (numer identyfikacyjny, nazwę albo imię i nazwisko oraz adres);

3) numer rachunku, na który dokonano zapłaty należności;

4) wysokość należności zapłaconej przelewem na rachunek, o którym mowa w pkt 3, i dzień zlecenia przelewu na ten rachunek.

§ 5. Minister właściwy do spraw finansów publicznych może określić, w drodze rozporządzenia, wzór zawiadomienia, o którym mowa w § 3 pkt 2, wraz z objaśnieniami co do sposobu prawidłowego jego wypełnienia, uwzględniając konieczność uproszczenia i usprawnienia procesu składania zawiadomień.”;

4) uchyla się art. 117bb;

5) w art. 294 w § 1 w pkt 4 wyrazy „Ministerstwa Finansów” zastępuje się wyrazami „urzędu obsługującego tego ministra”.

W ustawie z dnia 20 kwietnia 2004 r. o promocji zatrudnienia i instytucjach rynku pracy (Dz. U. z 2019 r. poz. 1482, 1622, 1818 i 2473 oraz z 2020 r. poz. 278) w art. 104 w ust. 1 w pkt 3 w lit. j kropkę zastępuje się przecinkiem i dodaje się lit. k w brzmieniu:

„k) doktorantów z tytułu otrzymanego stypendium doktoranckiego, o którym mowa w art. 209 ust. 1 ustawy z dnia 20 lipca 2018 r. – Prawo o szkolnictwie wyższym i nauce (Dz. U. z 2020 r. poz. 85, 374, 695 i 875).”.

W ustawie z dnia 23 października 2018 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych, ustawy – Ordynacja podatkowa oraz niektórych innych ustaw (Dz. U. poz. 2193 i 2500) w art. 21 po ust. 5 dodaje się ust. 5a i 5b w brzmieniu:

„5a. Podatnik, który dokonał wyboru zryczałtowanej formy opodatkowania wypłat, o których mowa w ust. 1, i przejął zobowiązania wynikające z emisji obligacji dokonanej przez spółkę niemającą siedziby ani zarządu na terytorium Rzeczypospolitej Polskiej w sytuacji, o której mowa w ust. 5 pkt 2, może wybrać opodatkowanie kwoty odsetek i dyskonta wypłacanych w ramach przejętych zobowiązań zryczałtowanym podatkiem dochodowym, jeżeli do dnia 31 lipca 2020 r. lub w terminie 30 dni od dnia przejęcia tych zobowiązań:

1) złoży w formie pisemnej właściwemu naczelnikowi urzędu skarbowego zawiadomienie o wyborze opodatkowania tym podatkiem;

2) ustali kwotę przychodu odpowiadającą łącznej kwocie wypłat z tytułu odsetek oraz dyskonta, które mają zostać dokonane od dnia przejęcia zobowiązań, nie wcześniej niż od dnia 1 lipca 2020 r., do dnia wykupu obligacji.

5b. Do opodatkowania zryczałtowanym podatkiem dochodowym, o którym mowa w ust. 5a, przepisy ust. 3 zdanie drugie oraz art. 19 ust. 4, 5, ust. 6 pkt 2 i ust. 8 stosuje się odpowiednio.”.

Przepisy:

1) art. 5a pkt 24, art. 22a ust. 2 pkt 4, art. 30ca ust. 8 i art. 44 ust. 17 ustawy zmienianej w art. 1, w brzmieniu nadanym niniejszą ustawą,

2) art. 15cb ust. 10, art. 16a ust. 2 pkt 4 i art. 24d ust. 7 i 8 ustawy zmienianej w art. 2, w brzmieniu nadanym niniejszą ustawą,

3) art. 4 ust. 1 pkt 1, art. 12 ust. 1 pkt 2 lit. f, h, l oraz m i pkt 3 lit. c–e ustawy zmienianej w art. 3, w brzmieniu nadanym niniejszą ustawą

– mają zastosowanie do dochodów (przychodów) uzyskanych od dnia 1 stycznia 2021 r.

Przepisy:

1) załącznika nr 1 części I lp. 5, 7 i 8, części II lp. 1, 2 i 5, części III lp. 1 i 2, części V lp. 3, 9, 10 i 15–17, części VI lp. 3–5 i części VII lp. 1 i 3,

2) załącznika nr 2,

3) załącznika nr 3 części I objaśnienia do tabeli „Usługi inne, gdzie indziej w załączniku niewymienione” ust. 5:

a) pkt 12 lit. a oraz b,

b) pkt 15 lit. c,

c) pkt 16,

d) pkt 28,

e) pkt 29 lit. a, g oraz h,

f) pkt 38

– do ustawy zmienianej w art. 3, w brzmieniu nadanym niniejszą ustawą, mają zastosowanie do przychodów uzyskanych od dnia 1 stycznia 2021 r.